仕事にかまけてうっちゃっていた税制改正大綱、仕事納めの日にやっと目を通すことができました。

ニュースでは再三流れていましたが、大綱の中でも一番に賃上げ税制が挙がっているんですね。

そんな鳴り物入りで出てきた今回の賃上げ税制、概要はこんな感じです。

まずは大企業・中小企業共通の「賃上げ税制」。

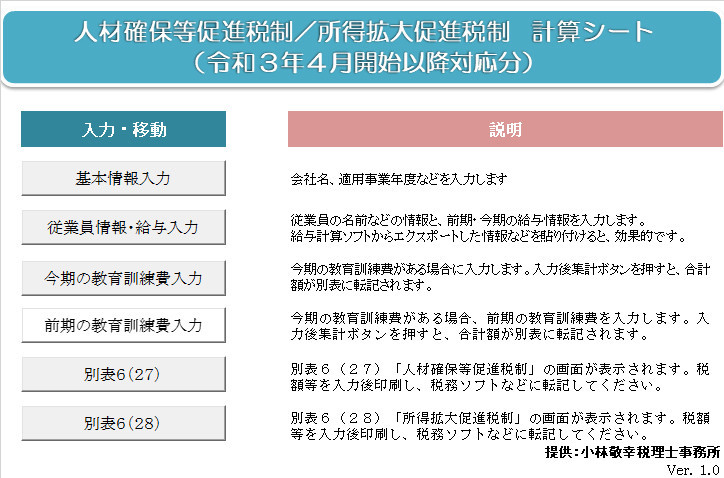

以前より作成していたエクセルの人材確保等促進税制/所得拡大促進税制計算シートが完成したので、事務所のホームページで公開してみました。

→このエクセルファイルは、こちらからダウンロードできます。

一応所得拡大促進税制だけ計算するものと、所得拡大促進税制と人材確保等促進税制を同時に計算して有利判定ができるものの2種類をアップしています。

続きを読む前回からのエクセルの人材確保等促進税制/所得拡大促進税制計算シートですが、同じ基礎データから2つの制度での計算を同時にできるものも作ってみました。

給与データに適当な数字を入れて動作の確認をしているのですが、給与の内容によっては両方適用可能になった上で、所得拡大促進税制より人材確保等促進税制の方が有利になるケースもあり得るみたいですね。

前の日記でも書いた所得拡大促進税制と人材確保等促進税制。すき間時間にエクセルの計算シートを作成してみています。

二つの制度の計算を同じ計算シートで同時にできればと思っていたのですが、とりあえずそれぞれに分けて作成することに。

中小企業向けの「所得拡大促進税制」の計算シートはあっさり出来たのですが、全ての企業が使える「人材確保等促進税制」はちょっと集計が面倒ですよね。

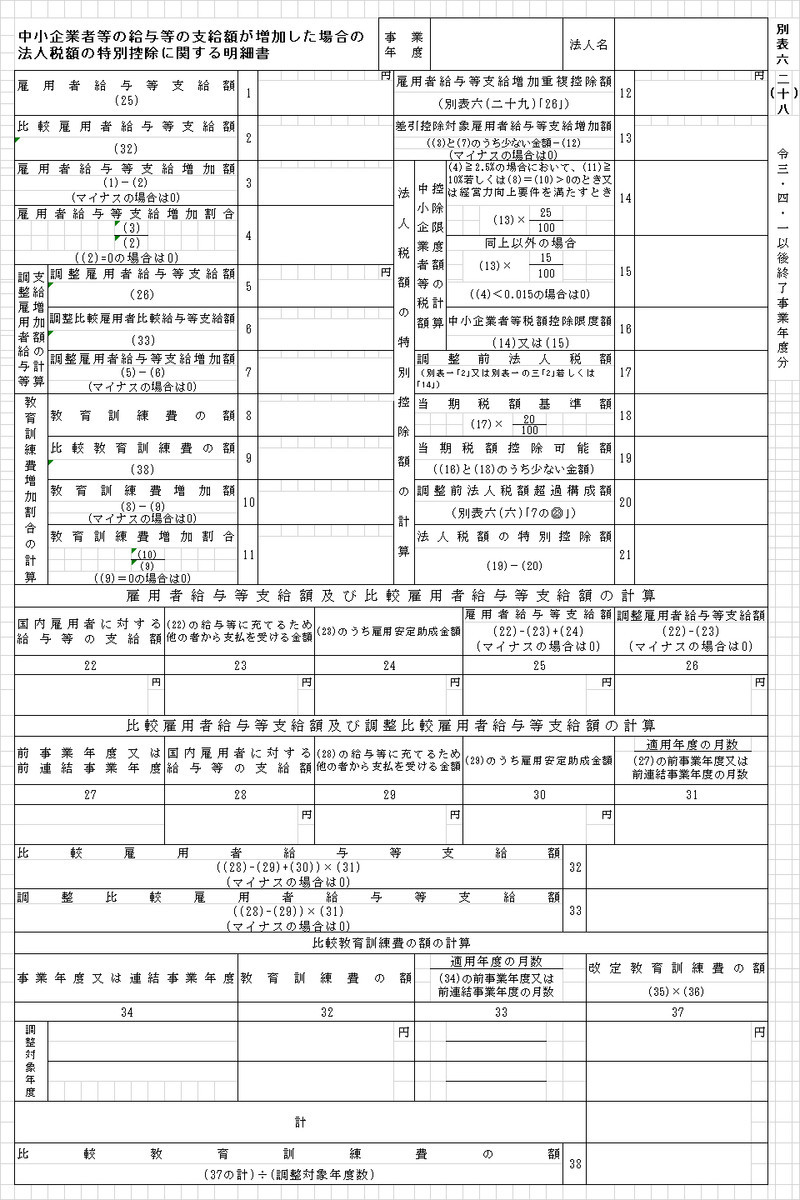

4月決算がひと段落したので、令和3年4月1日以後開始事業年度で適用できる、新しい所得拡大促進税制と人材確保等促進税制の別表をエクセルで作ってみました。

★所得拡大促進税制(中小企業向け)

★人材確保等促進税制(中小企業・大企業共通)

先週に発表された税制改正大綱。ぱらぱらと目を通しているのですが、所得拡大促進税制や賃上げ税制は継続雇用者の要件が無くなるみたいですね。

大法人・中小企業共通の賃上げ税制の見直し内容は以下のようになっています。

(3)給与等の引上げ及び設備投資を行った場合の税額控除制度を見直し、青色申告書を提出する法人が、令和3年4月1日から令和5年3月 31 日までの間に開始する各事業年度において国内新規雇用者に対して給与等を支給する場合において、新規雇用者給与等支給額の新規雇用者比較給与等支給額に対する増加割合が2%以上であるときは、控除対象新規雇用者給与等支給額の 15%の税額控除ができる制度とする。この場合において、教育訓練費の額の比較教育訓練費の額に対する増加割合が 20%以上であるときは、控除対象新規雇用者給与等支給額の 20%の税額控除ができることとする。ただし、控除税額は、当期の法人税額の 20%を上限とする(所得税についても同様とする。)。

また中小企業向けの所得拡大促進税制の見直し内容は以下の通り。

中小企業における所得拡大促進税制について、次の見直しを行った上、その適用期限を2年延長する(所得税についても同様とする。)。

- 適用要件のうち、継続雇用者給与等支給額の継続雇用者比較給与等支給額に対する増加割合が 1.5%以上であることとの要件を、雇用者給与等支給額の比較雇用者給与等支給額に対する増加割合が 1.5%以上であることとの要件に見直す。

- 税額控除率が 25%となる要件のうち、継続雇用者給与等支給額の継続雇用者比較給与等支給額に対する増加割合が 2.5%以上であることとの要件を、雇用者給与等支給額の比較雇用者給与等支給額に対する増加割合が 2.5%以上であることとの要件に見直す。

これをまとめると、見直し後は次のような感じになりますよね。

1、大法人・中小企業共通の賃上げ税制

雇用者給与等支給額が、前期比でプラスになっていること。

かつ、新規雇用者給与等支給額が、前期新規雇用者給与等支給額の+2%になっていること(教育訓練費要件で割増し有)

2、中小企業向け所得拡大促進税制

雇用者給与等支給額が、前期比+1.5%だと適用可(前期比+2.5%、教育訓練費、経営力向上計画のいずれかの要件で割増し有)

うーん、今までの制度だと中小企業向け制度の方が絶対有利だったので、中小企業の場合何も考えずこちらを選択すれば良かったのですが、改正後は「雇用者給与等支給額が+1.5%はないけれど、新規雇用者給与等支給額は+2%になってるから、所得拡大促進税制は使えないけど賃上げ税制は使えるよ」というパターンも出てくるのかなあ。

もし計算シートを作るのであれば、一つの入力内容で所得拡大促進税制と賃上げ税制の適用を同時判定できるようにした方がいいのかもしれませんね。

✳︎久しぶりに淀屋橋。新入社員の頃お使いに来てた三和銀行の本店も、建て替わっちゃたんですよね。

その頃から年齢倍になってしまいましたが、余り成長している実感はないのは、いいのか悪いのか…。